Los “gastos en educación” pasaron a ser deducibles y hay que presentar el formulario antes del 31 de marzo. Se suma a otras deducciones habituales como servicio doméstico y alquileres. Todos los casos para entender cómo pagar menos impuestos.

La Administración Federal de Ingresos Públicos (AFIP) habilitó la posibilidad de deducir del Impuesto a las Ganancias los gastos en educación, además, los contribuyentes pueden presentar ante AFIP comprobantes de cuotas médicas, seguros, donaciones, préstamos hipotecarios, y otros gastos a fin de reducir lo que tributan. ¿Cuánto se puede ahorrar con una buena declaración ante el fisco?

1- Cuota médica: en concepto de cuota medica se podrá deducir aquellos importes que abonaste por cuota o abono a medicina prepaga o aportes complementarios a obras sociales, correspondientes a vos como empleado y a las personas que tengas declaradas como carga de familia. El importe a deducir por dichos conceptos no podrá superar el 5% de la ganancia neta del ejercicio acumulada.

2- Seguros: se podrá deducir lo que abones por seguros de vida dentro del año en curso. En el caso de seguros mixtos, solo podés deducir la parte que cubre el riesgo de muerte, excepto para los casos de seguros de retiro privado administrados por entidades sujetas al control de la Superintendencia de Seguros.

3- Las donaciones pueden realizarse en efectivo o en especie. Cuando se hagan en efectivo deberán bancarizarse, es decir que la donación tendrá que hacerse mediante depósito, giro o transferencia bancaria, cajero automático, débito automático en cuenta o en tarjeta de crédito. La deducción se podrá realizar hasta el límite del 5% de la ganancia neta del ejercicio acumulada.

4- Podés incluir el importe de los intereses de créditos hipotecarios para la compra o construcción de inmuebles destinados a casa-habitación, hasta el importe de $ 20.000 anuales.

5- Los gastos de sepelio pueden deducirse cuando ocurran en el país y se originen en el fallecimiento del empleado o de alguna de las personas informadas como carga de familia, hasta el tope de $ 996,23.

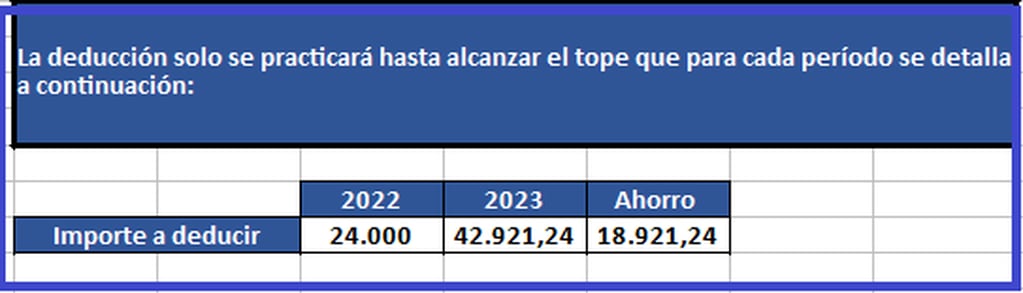

6- Podrán deducirse las sumas correspondientes a servicios y herramientas de educación que el contribuyente pague por quienes sean cargas de familia y por sus hijos mayores de edad de hasta 24 años, inclusive, siempre y cuando estos últimos cursen estudios regulares o profesionales de un arte u oficio, que no tengan en el año ingresos superiores a la ganancia no imponible del período. El importe máximo a deducir por los conceptos señalados no podrá superar la suma correspondiente al 40% de la ganancia no imponible.

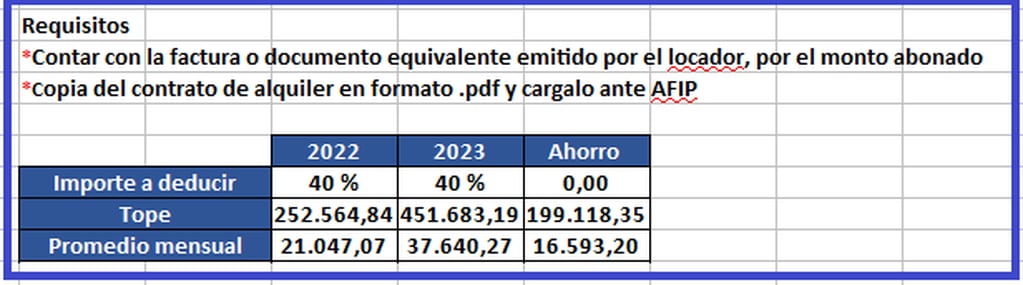

7- Es deducible hasta el 40% del alquiler de tu vivienda, siempre que ese monto no supere el mínimo no imponible detallado a continuación para cada período y que no seas titular de un inmueble en ningún porcentaje.

8- Honorarios correspondientes a los servicios de asistencia sanitaria, médica y paramédica: se puede deducir el 40% del importe facturado por el prestador y abonado por el empleado por servicios prestados a él y a las cargas de familia que declare. La deducción tiene un tope: no puede superar el 5% de la ganancia neta.

9- Gastos realizados por la adquisición de indumentaria o equipamiento para uso exclusivo en el lugar de trabajo: la deducción aplica si los gastos son obligatorios y los realiza el empleado en lugar del empleador, sin que se le reintegren los fondos.

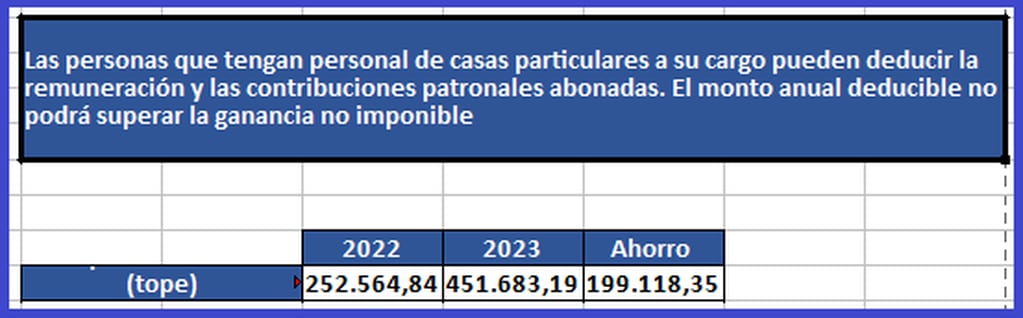

10- Las personas que tengan personal de casas particulares a su cargo pueden deducir la remuneración y las contribuciones patronales abonadas. El monto anual deducible no podrá superar la ganancia no imponible.

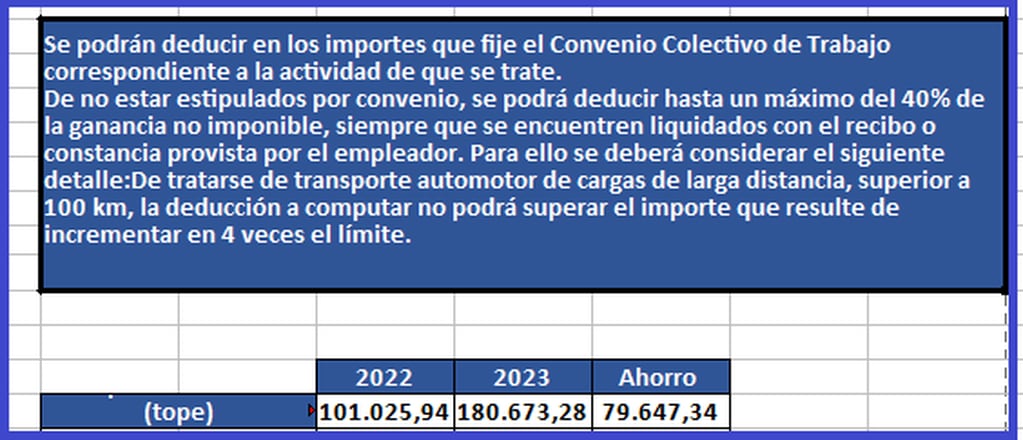

11- Gastos de movilidad, viáticos y otras compensaciones análogas abonados por el empleador: Se podrán deducir en los importes que fije el Convenio Colectivo de Trabajo correspondiente a la actividad de que se trate.

12- Aportes correspondientes a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación.

CÓMO DEDUCIR LA CUOTA DEL COEGIO

En cuanto a las cuotas a deducir pueden ser por los hijos a cargo desde 0 a 24 años (de maternal hasta posgrados, siempre que los jóvenes no tengan ingresos propios), y se incluye “transportes y comidas siempre que los provea la propia institución”.

DOS EJEMPLOS PARA ENTENDER LAS DEDUCCIONES:

Caso 1:

Si una persona tiene ingresos netos al año de $6.500.000, incluyendo el Sueldo Anual Complementario o aguinaldo (ingresos por alrededor de $500.000), es soltero, sin hijos, pero puede descontar el servicio doméstico ($120.000, dentro del tope); y el alquiler, siempre que no tenga ningún otro bien a su nombre -”ni siquiera una pequeña fracción en conjunto con sus hermanos por una herencia”- ($384.000).

En este caso, restando el mínimo no imponible de $451.683,19, y la “deducción especial”, $2.168.079,35. El resultado es una ganancia neta de $3.376.237,46; un impuesto determinado en $828.798,84, que se traduciría en una retención promedio mensual de $69.066,57.

“Si no se dedujera el pago por la empleada doméstica, el impuesto anual sería de $1.005.198,84″, aclaró López Chiesa.

Caso 2 -familia con dos hijos en edad escolar-:

Una familia con dos hijos, por los que pagan un colegio privado con almuerzos provistos por la institución, que por mes abonan $100.000 por gastos de escolaridad, o $120.000 al año, podrían descontar como máximo $180.673,28 en 2023.

De manera que, ahorrarían al año $63.235,65, mensualmente el mismo ahorro ascendería a $5.269,64. “Si ambos progenitores presentan Declaración Jurada de Ganancias, el monto máximo a deducir es un 50% cada uno, por lo que el grupo familiar ahorra $63.235,65.

¿CÓMO CARGAR LOS FORMULARIOS PARA DEDUCIR GASTOS ESCOLARES?

La Administración Federal de Ingresos Públicos implementó una nueva versión del servicio web “SiRADIG – Trabajador” que permite a todos los ciudadanos alcanzados aplicar, en el impuesto a las ganancias, la deducción en concepto de gastos por servicios y herramientas con fines educativos.

Podrá presentarse el Formulario 572 hasta el 31 de marzo de 2023, inclusive.

FUENTE: DIARIO LOS ANDES